2022年中国智能制造产业投融资研究报告

导读 INTRODUCTION 据e-works不完全统计,2022年中国智能制造产业投融资交易数量高达531宗,各细分赛道百花齐放、热点频出。为了深入了解中国智能制造产业的发展现状与趋势,本文将对2022年中国智能制造产业的投融资活动进行整理分析。

智能制造是未来制造业发展的必由之路,世界各国纷纷在加强智能制造战略部署。历经了新冠疫情、自然灾害等不确定因素的冲击后,制造企业也愈发深刻地认识到推进智能制造、实现数字化转型乃大势所趋。

频出的政策和切实的需求带来行业利好,智能制造产业投融资活动持续保持热度。据e-works不完全统计,2022年中国智能制造产业投融资交易数量高达531宗,各细分赛道百花齐放、热点频出。

为了深入了解中国智能制造产业的发展现状与趋势,本文将对2022年中国智能制造产业的投融资活动进行整理分析。

智能制造产业链涉及的主要细分行业包括工业软件、通用/专用智能装备及集成服务、工业互联网、数控机床等,为了便于分析,本文将智能制造领域提供的产品和服务分为工业自动化控制系统及产品、企业应用软件及服务、通用智能装备及集成、专用智能装备及智能产线集成、智能物流装备及集成服务、工业自动化仪器仪表、工业物联网与传感器应用、增材制造装备及服务、智能制造核心零部件、智能嵌入式软件系统十大类。

据e-works不完全统计,2022年智能制造领域发生的投融资事件共计531起,其中融资事件364起,并购事件41起,成功上市和已进入上市流程事件126起(32家企业已成功上市,94家企业已经进入上市流程)。本年度投融资交易事件主要集中在企业应用软件及服务、通用智能装备及集成解决方案、专用智能装备及智能产线集成和工业物联网与传感器应用等类别,分别占总体的36%、17.3%、14.3%和11.1%。

◉ 融资

据e-works不完全统计,2022年智能制造领域融资交易事件共计364起,融资交易金额约达377.8亿元[1]。

融资企业类别方面,以企业应用软件及服务、通用智能装备及集成解决方案、专用智能装备及智能产线集成和工业物联网与传感器应用类别的企业为主,分别占总体41.2%、16.2%、12.9%、11.8%。

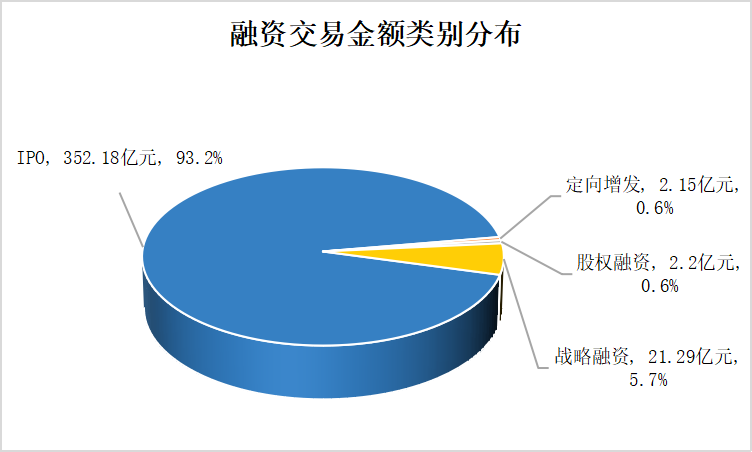

融资金额方面,IPO融资约达352.18亿元,战略融资约为21.29亿元,股权融资约为2.2亿元,定向增发融资约为2.15亿元;其中企业应用软件及服务、通用智能装备及集成解决方案、专用智能装备及智能产线集成领域的融资金额较多,分别占总体的34%、21%和12%。

融资轮次方面,多集中于早期的A轮、B轮与天使轮,分别占总体的40.7%、21.7%、10.7%。

融资时间方面,一、二季度融资交易较为活跃,三、四季度融资交易量略有下滑。

◉ IPO

据e-works不完全统计,2022年智能制造领域征战IPO的企业共有126家。其中三维天地、坤恒顺维、宏英智能、大族数控、思林杰、软通动力、均普智能、祥明智能、瑞德智能、金道科技、安达智能、禾川智能、景业智能、德龙激光、井松智能、奥迪威、信邦智能、天润云、凌云光、玄武云、智立方、华大九天、北路智控、广立微、凯格精机、科捷智能、磁谷科技、联动科技、灿瑞科技、星环信息、金橙子、昆船智能32家智能制造厂商已成功上市。

IPO企业类别方面,主要集中在通用智能装备及集成解决方案、企业应用软件及服务、专用智能装备及智能产线集成等类别,分别占总体23%、19%、18.3%。

企业IPO进程方面,其中32家企业已成功上市,占总体25.4%;34家企业已过会,敲钟在即,占总体27%;33家企业目前正在等待IPO审核中,占总体26.2%;27家企业终止、中止、撤回或被驳回IPO申请,占总体21.4%。

◉ 并购

据e-works不完全统计,2022年智能制造领域的并购交易共计41起,其中并购主体企业多集中于企业应用软件及服务、智能制造核心零部件与专用智能装备及智能产线集成类别,分别占总体的43.9%、19.5%、14.6%。

◉ 融资

在企业应用软件及服务领域,融资交易活跃。其中,研发数字化软件厂商备受资本青睐。

1月,系统级验证EDA解决方案提供商芯华章获得数亿元Pre-B+轮融资,智能制造解决方案提供商佰思杰获小米集团投资,智能工业CAD厂商设序科技完成字节跳动领投的战略投资。

2月,离散制造业数字化软件厂商数益工联完成数亿元A轮融资,智能制造解决方案提供商华天软件获得4亿元A轮融资,精密加工数字化解决方案提供商西格数据获得金沙江创投、元禾控股所投的B轮融资。

3月,MBSE工业软件开发商迪捷软件获得数千万元Pre-A轮融资,CAE软件厂商十沣科技完成A轮和A+轮数亿元融资。

4月,工控自动化与智能制造厂商中控技术获得数亿元战略投资,BIM软件厂商数云科际宣布完成数千万级A轮融资。

5月,PLM软件公司天喻软件获得了华为旗下哈勃投资的注资,CRM厂商纷享销客获中软国际近亿元战略投资。

6月,高性能EDA及工业软件解决方案提供商合见工软完成超11亿人民币Pre-A轮融资,BIM软件厂商睿视新界完成近千万元天使轮融资,CRM厂商玄武云科技获得3百万美元的Pre-IPO轮融资并于7月成功上市。

7月,数字孪生厂商UINO优锘科技完成3亿元C轮融资,工业仿真软件厂商天洑软件获得数亿元C轮融资。

9月,数据智能基础软件服务商九章云极DataCanvas完成C+轮融资,流程工业数字化转型服务商强思科技完成数千万元A轮融资,智能制造综合服务商中之杰获得数千万元A轮融资。

10月,CAD软件厂商新迪数字完成近7亿元B轮融资,西门子工业软件合作伙伴UDS(上海优集工业软件有限公司)获得2.5亿元A轮融资,APS软件厂商悠桦林完成数亿元C轮融资。

11月,系统级验证EDA解决方案提供商芯华章宣布完成数亿元B轮融资,本年度已获得2笔亿元级融资;精密加工数字化解决方案提供商西格数据获得毅仁资本B+轮投资,也完成了本年度的第二笔融资;CAD软件厂商泓科晟睿完成数千万元天使轮融资;工业互联网厂商格创东智获数亿元B轮融资,深度聚焦半导体和新能源数智升级;CAE软件厂商安世亚太获得中车资本的战略投资;人力资源全景数字化解决方案提供商易路软件完成10亿元D轮融资。

在智能装备及集成解决方案领域,工业机器人赛道火热。

斯坦德机器人1月完成数亿元C轮融资;劢微机器人2月完成数亿元A轮融资,12月又获得近2亿元B轮融资;海柔创新2月获得1.7亿美元E轮融资;仙工智能2月数亿元B轮融资;法奥意威3月宣布完成超5000万美元B轮融资;未来机器人4月获得7600万美元战略投资;星猿哲科技6月完成4千万美元B轮融资;炬星科技7月获得数千万元B轮融资;牧星智能7月获数千万元A轮融资;极智嘉8月完成1亿美元E轮融资,加速全球拓展及推动研发创新;塔斯克机器人9月获得数亿元A轮融资;微纳米材料整体解决方案(高端设备研发制造、智能化产线解决方案及产线智能控制系统)供应商琥崧智能4月获得数亿元战略投资,7月又完成数亿元D轮融资,资金将持续投入新产品研发、市场拓展以及产能扩建;锂电池高端自动化装备提供商智佳能自动化12月完成数亿元B轮融资;物流机器人与智能装备供应商和技术服务商凯乐士科技12月完成数亿元E轮融资;工业自动化系统提供商DAS(西安拽亘弗莱工业自动化科技有限公司)12月完成近亿元A轮融资。

在工业物联网与传感器应用领域,也表现出了较为活跃的态势。

蓝卓3月完成5亿元A轮融资;维拓科技3月获亿元B轮融资;北京大学MEMS研发团队智芯传感于3月完成7000万元A+轮融资,同期车规级传感器芯片厂商赛卓电子也获得了数千万的战略投资;雪浪云5月获得3亿元B轮融资;寄云科技7月完成北京集成电路装备产业投资并购基金领投的C轮融资,11月又获得诺华资本的C+轮投资;基于工业互联网的AIoT SaaS服务商蘑菇物联继9月完成C轮融资后,又于12月获得了菲尼克斯的战略投资;新力传感在9月获得郑州高新区产业发展引导基金、汉威科技3000万元战略投资;工业互联网厂商徐工汉云于12月获得国开制造业基金等3亿元B轮融资。

在增材制造领域,随着产业发展的加快,也越发受到资本市场的关注。

金属3D打印厂商汉邦科技1月宣布完成近4亿人民币的首轮融资;3D 打印柔性生产解决方案提供商复志信息2月完成1亿元C轮融资;金属增/减材制造技术全套解决方案提供商鑫精合4月获得5亿元人民币的Pre-IPO轮融资;金石三维6月宣布完成C轮、C+轮及D轮合计超过2.3亿元融资,资金将主要用于扩大研产业务及开展个性领域应用的深度终端服务;超高精密3D打印领军企业摩方精密7月官宣完成3亿元C轮融资;联泰科技继去年11月完成D轮2亿元融资后,于今年9月完成最新一轮2亿元Pre-IPO融资,距离IPO上市更近一步;电子束3D打印厂商清研智束12月完成亿元级A轮融资,加速金属3D打印量产进程。

◉ IPO

成功上市的企业:2月,提供PCB专用生产设备领域工序解决方案的大族数控于深交所上市;3月,提供中高端工业自动化装配与检测的智能化设备及智能制造整体解决方案的均普智能登陆科创板;4月,特种机器人及智能装备供应商景业智能于上交所科创板上市;6月,智能物流装备及系统集成服务提供商井松智能登陆科创板;7月,SaaS CRM厂商玄武云科技成功于港交所上市,EDA软件厂商华大九天登陆深交所创业板并于上市当日创下407亿人民币的市值,工业自动化定制专业解决方案服务商智立方也在深交所上市;8月,EDA软件厂商广立微在深交所创业板上市;9月,智能物流装备及系统集成商科捷智能在上交所科创板成功挂牌;10月,企业级大数据基础软件供应商星环科技在上交所科创板上市;11月,智能物流装备及系统集成商昆船智能成功登陆深交所科创板。

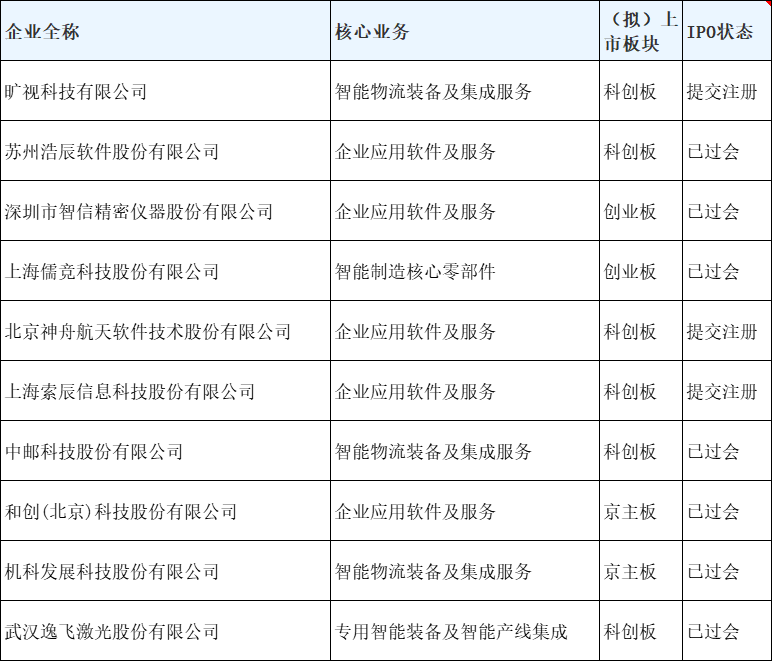

已过会的企业:6月,AMR供应商旷视科技科创板提交注册,上市在即;7月研发设计类工业软件提供商浩辰软件科创板IPO过会;9月,消费电子自动化设备供应商智信精密创业板IPO过会;10月,变频节能与智能控制应用方案提供商儒竞科技创业板IPO过会;11月,航天工业软件服务商神舟航天软件、CAE软件服务商索辰科技、智能物流装备及系统集成商中邮科技科创板过会;12月,CRM厂商和创科技(红圈CRM)、智能物流装备及集成服务提供商机科股份京主板已过会,精密激光加工智能装备供应商逸飞激光科创板IPO顺利过会。

等待审核的部分企业:智能物流装备及系统集成商北自所、欣巴自动化证监会已反馈IPO审核意见;EDA软件厂商芯愿景、非标自动化集成商新大陆已被安排IPO预先披露更新;科创板锂电装备第一股杭可科技拟在瑞士证交所发行全球存托凭证的申请已被中国证监会受理;工业互联网厂商树根互联IPO科创板已问询;智能工业传感器与控制器索迪龙恢复创业板IPO的发行上市审核并获问询;数控机床厂商睿恒数控、乔锋智能分获北交所、创业板问询;非标自动化集成商巨能机器人北交所IPO已问询;物料输送处理系统解决方案供应商博隆技术上交所IPO申请已反馈;药物固体制剂全套定制化智能解决方案厂商创志科技创业板IPO已问询。

◉ 并购

1月,工业软件及智能工厂解决方案提供商罗博特科以发行股份及支付现金的方式,购买了全球光电子及半导体自动化封装和测试领域领先的设备制造商斐控泰克78.65%的股权,打破国内半导体设备“卡脖子”问题。

2月,中控技术收购能源化工行业全产业链信息化解决方案和产品提供商石化盈科22%股权以提升综合竞争力,并于10月收购能源化工行业工程服务解决方案提供商Wood中国20%股权,共同助推中国能源和流程工业智能化发展。

3月,用友网络并购了无纸化软件提供商点聚信息,深化数据可信领域产品技术布局。

4月,办公智能自动化(RPA)服务商来也科技收购了法国对话式AI厂商Mindsay以增强智能自动化能力。

继2021年并购堆垛机厂商罗伯泰克后,智能物流装备及系统集成商音飞储存又与伍强智能于今年5月达成战略并购协议,实现强强联合。

7月,华为并购宁波中芯集成电路在电子芯片领域再上台阶;企业级低代码开发平台服务商ClickPaaS完成对工业软件厂商毕普科技的战略合并,共同赋能工业数字化转型;3D打印厂商金石三维全资收购广州雷佳,发力金属和非金属3D打印设备产业化。

8月,赛意信息收购易美科51%股权,布局PCB工业数字化领域;嵘泰股份收购非标数控机床及自动化专业机床厂商力准机械,布局非标智能制造装备,进一步优化上下游供应链关系。

9月,EDA厂商芯华章收购高性能仿真软件领先企业瞬曜电子整合打造系统级数字验证解决方案;浪潮云收购信息安全厂商思福迪提升浪潮云在安全产品能力方面的竞争力。

10月,普联软件收购信息安全厂商思源时代55%股权进一步丰富产品方案体系;EDA厂商华大九天收购芯達科技补强数字设计和晶圆制造EDA工具。

11月,供应链解决方案及云服务厂商科箭软件与物流信息技术服务供应商吉联新软件合并,共同打造了全程供应链数字化新品牌“洞隐科技”,将通过一体化平台和一站式解决方案持续为客户创造价值。

12月,烟草行业工业自动化控制产品及系统解决方案供应商大树智能收购自动化设备供应商恒亿智100%股权;公有云客户联络解决方案提供商天润云拟1460万美元收购即时通讯云与智能云客服平台提供商环信,以进一步完善产品链条。

《二十大报告》强调,我国要坚持把发展经济的着力点放在实体经济上。而制造业作为实体经济的“压舱石”,亟待被推动向高端化、智能化、绿色化发展,从而实现制造强国、质量强国的建设,巩固壮大实体经济根基。智能制造既是国家战略部署的重中之重,也是制造业未来的发展趋势。

2021年全球工业软件市场规模达到4619亿美元,数控机床1648亿美元,工业物联网767亿美元,工业机器人144.9亿美元。据e-works不完全统计,2022年,智能制造领域融资交易金额约达377.8亿元。随着产业规模的快速增长,智能制造解决方案企业在获得资本市场关注的同时,也通过战略投资、并购交易不断壮大自身实力和重塑产业格局。

e-works通过对今年智能制造领解决方案企业的投融资概况进行梳理、分析,总结出以下发展特点与趋势:

◉ 智能制造产业市场规模不断扩大,投融资关注热度持续不减

全球来看,智能制造领域依然是资本“宠儿”,CB Insights发布的2022年第二季度数据显示,全球先进制造领域(主要为智能制造)融资为27亿美元,创2018年以来第二高的水平;全国来看,智能制造领域仍处于投融资活动最热的赛道之一,e-works统计数据显示,2022年中国智能制造产业投融资交易数量高达531宗,涉及企业应用软件及服务、智能装备及集成解决方案、工业物联网与传感器应用等诸多细分领域。

◉ 智能制造产业,资本热衷“投早投小投创新”

智能制造属于技术密集型产业,产业链中的技术创新通常是产业资本看重的关键点。e-works统计数据显示,中国智能制造投融资市场上,超七成的融资交易多集中于A轮、B轮与天使轮,C轮后的融资交易数量较少。可见,智能制造产业的融资轮次以早期阶段为主。基于投资价值潜力和初始技术验证原因,资本更加愿意投资创新的中小初创企业,具有“投早投小投创新”的趋势。

◉ 企业应用软件及服务、智能装备及集成服务最具潜力

e-works统计数据显示,中国市场上智能装备及集成服务(包括通用、专用、物流智能装备及集成服务)类别的企业投融资交易数量最多,占比达39%;其次为企业应用软件及服务类别的企业,占比达36%;两者已成为智能制造领域最具潜力的赛道。其中,工业软件领域,CAx、EDA、BIM等研发数字化工业软件更受资本青睐;而在智能装备领域的投融资交易里,工业机器人企业占据了三成江山。

◉ 云原生技术成投融资新风口

随着作为数字基础设施闭环之一的云原生技术逐渐成为新技术风口,软件产品可以通过订阅服务获得持续付费,从而提升客户服务质量和增强客户黏度。因此,拥有云原生布局和产品的厂商会更加受到资本的追捧。例如,提供一站式云原生企业研发协同与效能平台解决方案的简单云获得数千万元pre-A及A轮融资,云原生CAE厂商适创科技完成了近亿元A及A+轮融资。

◉ 工业物联网与传感器作为实现智能制造的关键基础设施,已成投融资热点

信通院《中国工业互联网投融资报告》数据显示,2020—2021年工业互联网上市企业数量不断增长,融资交易数量与融资交易金额也大幅上升。e-works统计数据显示,2022年度中国工业物联网与传感器应用类别的企业投融资交易数量高达59起,占比达11.1%,位居前列。工业物联网与传感器作为实现智能制造的关键基础设施,已成为资本市场愈发关注的热点领域。

- 标注说明 -

[1] 如融资交易金额未明确披露的,例如百万级、千万级、亿级,按照一百万、一千万和一亿统计;如融资交易金额完全未披露的,则按照已披露该融资轮次交易金额的平均值统计。